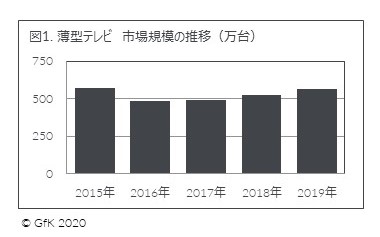

図1. 薄型テレビ 市場規模の推移

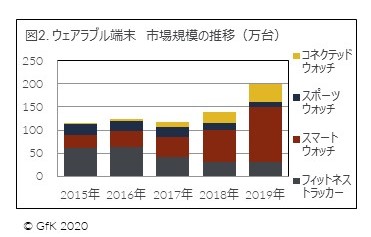

図2. ウェアラブル端末 市場規模の推移

図3. PC+タブレット 市場規模の推移

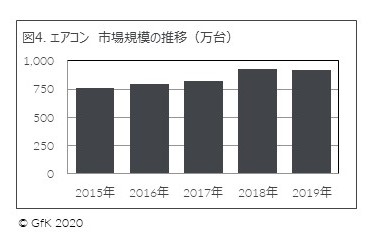

図4. エアコン 市場規模の推移

GfK Japan (東京:中野区) は、全国の有力家電・IT取扱店の販売実績データ等を基に、2019年の家電およびIT市場の販売動向を発表した*1。

【国内家電小売市場】

2019年の家電小売市場規模は前年から微増の7兆800億円となった。分類別にみると、AV関連製品、IT関連製品、そして冷蔵庫、洗濯機、エアコンの大型生活家電で前年を上回った。一方、スマートフォンを中心とする電話関連製品、カメラ関連製品では消費者の買い替え意欲が刺激される機会に恵まれず、前年を下回る結果となった。10月の消費増税直前にはテレビ、冷蔵庫、洗濯機といった比較的価格の高い製品の需要が高まった。10月以降は反動減が見られたものの、通年でみるとこれらの製品の販売金額は前年を上回った。また、パソコンは2020年1月のWindows 7サポート終了を背景に、消費増税後も好調を維持し、IT関連製品の伸びをけん引した。

インターネット販売は2019年も成長が続き、金額前年比は2桁増となった。この結果、家電小売市場におけるインターネット販売の金額構成比は前年から2%ポイント上昇し、16%となった。

【AV市場】

2019年のAV市場は、主要製品である薄型テレビの買い替え需要増加に加え、ワイヤレスイヤホンの伸長などにより、前年の販売金額を上回った。

薄型テレビの販売台数は前年比8%増の560万台となった(図1)。エコポイント制度やアナログ停波による特需期に購入されたテレビの買い替え需要が、前年以上に高まっているとみられる。4Kテレビの販売台数は前年比35%増を記録。薄型テレビに占める4Kテレビの数量構成比は前年から10%ポイント上昇の52%となり、通年では初めて半数を超えた。中でも4Kチューナー内蔵モデルはラインナップ拡充にともない販売が急伸し、薄型テレビに占める数量構成比は前年の3%から26%となった。薄型テレビの税抜き平均価格は、4Kテレビや大画面テレビといった高価格製品の販売が伸長したことにより、前年から8%上昇し83,000円となった。

画像 : https://newscast.jp/attachments/6tU0jE6iajRfa57qrpAS.jpg

図1. 薄型テレビ 市場規模の推移

BDレコーダーは前年比2%減の210万台となった。4K画質に対応したソフトの再生が可能な4K Ultra HD再生対応モデルの販売台数は前年比88%増を記録し、数量構成比は前年の10%から20%に伸長した。再生だけでなく録画にも対応する4Kチューナー内蔵モデルは、前年に登場して以降、数量構成比で8%を占めるまでに拡大。また、2TB以上のHDDディスクを搭載したモデルの数量構成比は前年から7%ポイント伸長し29%となった。4K対応や大容量など高価格帯製品の伸長により、BDレコーダーの税抜き平均価格は前年から2%上昇し45,000円となった。

ヘッドホン/ヘッドセット*2は数量前年比2%減の2,060万本となった。ただし、Bluetooth対応機は同26%増を記録し、数量構成比は前年から10%ポイント伸長の45%となった。そのうち完全ワイヤレス対応機*3は前年から倍増し、数量構成比は前年の8%から16%へ拡大した。ヘッドホン/ヘッドセットの税抜き平均価格は、Bluetooth対応機の伸長により前年から19%上昇し5,700円となった。その結果、数量では前年を下回ったものの、金額では前年比17%増と大きく伸長した。

【テレコム市場】

2019年の携帯電話市場は、フィーチャーフォン、スマートフォンともに前年販売を下回った。スマートフォンの買い替えサイクルの長期化に加え、端末料金と通信料金を完全に分離した、いわゆる分離プラン導入による店頭での値引き抑制により需要が減少したとみられる。

ウェアラブル端末*4は前年比44%増の200万台となった(図2)。スマートウォッチが同74%増、コネクテッドウォッチが同59%増と、市場をけん引した。スマートウォッチではGPS機能や心拍センサーを搭載した高機能モデルの販売が増加した。コネクテッドウォッチでは前年に続きモデルラインナップの拡充により需要が増加したとみられる。一方でフィットネストラッカーとスポーツウォッチは、スマートウォッチの高機能化に伴って用途が競合したこともあり、マイナス成長となった。スマートウォッチやコネクテッドウォッチといった比較的高価格帯の製品が拡大し、ウェアラブル端末の金額前年比は50%増となった。

画像 : https://newscast.jp/attachments/h8xdgutELryG6zp8r3dX.jpg

図2. ウェアラブル端末 市場規模の推移

【IT・オフィス市場】

2019年のIT・オフィス市場は、 2020年1月に控えたWindows 7サポート終了による特需をうけパソコン販売が伸長し、他製品の販売減を補った結果、全体の金額規模としては前年を上回った。

パソコン*5は前年比46%増の1,850万台と好調であった。リテール市場は同9%増の320万台と、2011年以来のプラス成長となった。増税前の駆け込み需要に加え、Windows 7サポート終了にむけたリプレイス需要により増税後の反動減からも早期に回復し、通年でプラス成長となった。拡大基調にあるリセラー市場は同64%増の990万台となった。Windows 7サポート終了を目前に控え、リプレイス需要がピークに達したとみられる。

タブレット端末*6は前年比1%減の710万台となった。リテール市場は同21%減となった。通信方式別にみると、キャリア回線付きは同40%減、SIMフリーモデルが同47%減と大きく減少した一方、Wi-Fiモデルは同27%増と好調であった。その結果、数量構成比はキャリア回線付きが前年から16%ポイント縮小の52%、Wi-Fiモデルが17%ポイント拡大の46%、SIMフリーモデルは2%となった。

パソコンとタブレット端末と合わせてみると、市場は前年比29%増の2,560万台となった(図3)。このうちタブレット形状デバイス*7の販売台数は前年比1%増と前年並みであったが、パソコン販売の急伸をうけ、全体に占める割合は前年から9%ポイント減少の32%となった。

画像 : https://newscast.jp/attachments/nuD6w0Lm2CCzkMbh0rbm.jpg

図3. PC+タブレット 市場規模の推移

プリンター・複合機は前年比4%減の440万台となった。リテール市場はスマートフォンやSNSの普及による印刷需要の低下や年賀状離れを背景に同4%減の310万台となった。そのうち96%を占めるインクジェットでは、従来のカートリッジ式が同8%減となる中、印刷頻度の高いユーザーに適したインクタンク式は同56%増と3年連続で拡大した。リテール市場のインクジェットに占めるインクタンク式の構成比は数量ベースで前年から3%ポイント拡大し8%、金額ベースでは4%ポイント拡大し17%となった。

【イメージング市場】

デジタルカメラは前年比21%減の230万台となった。数量構成比で64%を占めるコンパクトカメラは前年比21%減、36%を占めるレンズ交換式カメラは前年比20%減となった。レンズ交換式カメラをタイプ別にみると、一眼レフは前年比38%減、ミラーレス一眼は同6%減となった。レンズ交換式カメラに占めるミラーレス一眼の数量構成比は前年から9%ポイント拡大して66%となり、一眼レフからミラーレス一眼への移行が継続した。ミラーレス一眼の中ではフルサイズ搭載モデルが前年比41%増と好調であった。新規メーカーの参入や各社のラインナップ拡充が背景にあるとみられる。フルサイズ搭載モデルの拡大により、ミラーレス一眼の税抜き平均価格は前年から10%上昇し、金額ベースでは前年比3%増と、3年連続のプラス成長を記録した。

交換レンズは前年比18%減の60万本強となった。ただしミラーレス一眼用は同4%増と伸長し、一眼レフ用の販売本数を上回り、交換レンズの53%を占めた。

【生活家電市場】

2019年の生活家電市場は、大型・小型生活家電ともに好調で、前年を上回る金額規模となった。

冷蔵庫は前年比2%増の460万台と3年連続のプラス成長となった。特に増税直前の9月は販売が急伸し、通年でのプラス成長を後押しした。容量クラス*8別の数量構成比には前年から大きな変化がなく、小容量(200L以下)が38%、中容量(201-400L)が22%、大容量(401L以上)が40%となった。比較的価格の高い新製品の構成比が拡大したことで、冷蔵庫の税抜き平均価格は前年から10%上昇の91,300円となった。その結果、金額前年比は11%増となり数量の伸びを大きく上回った。

洗濯機は前年比4%増の530万台となった。安定した買い替え需要に加え、増税直前の駆け込み需要が販売を下支えした。タイプ別の数量構成比では、縦型が84%、ドラム式が13%、二槽式が3%と前年から大きな変化はみられなかった。洗濯容量別の数量構成比では、小容量(洗濯容量6kg未満)が28%、中容量(6kg以上8kg未満)が27%、大容量(8kg以上)が45%を占めた。大容量のうち10kg以上の製品は引き続き好調で、数量前年比15%増の2桁成長を遂げ、洗濯機に占める数量構成比は前年の21%から24%に拡大した。

エアコンは前年並みの920万台となった(図4)。上半期では全国的に気温が平年を上回り、夏本番を迎える前から販売は好調であった。最需要期にあたる7月の平均気温は低く、同月の販売水準は高くなかったが、8月には猛暑、9月には増税前の駆け込み需要といった市場浮揚要因があった。結果として通年の販売台数は900万台を超え、記録的な猛暑となった前年並みの販売規模を維持した。

画像 : https://newscast.jp/attachments/bhhb4XottaymatGTJXi2.jpg

図4. エアコン 市場規模の推移

掃除機は前年並みの800万台となった(図5)。キャニスタータイプが前年比11%減、ハンディタイプが同13%減と縮小した一方で、スティックタイプは同10%増、ロボットタイプは同7%増と拡大した。掃除機に占めるスティックタイプの数量構成比は前年から4%ポイント拡大し47%となり、引き続きキャニスタータイプからの需要の移行がみられた。スティックタイプの販売をけん引するコードレス式は数量前年比15%増と好調が続いたが、平均価格は2年連続で低下している。その影響を受けて上昇傾向にあったスティックタイプ全体の平均価格も下落に転じた。掃除機の税抜き平均価格は、コードレススティックの拡大により前年からわずかに上昇し22,700円となった。

画像 : https://newscast.jp/attachments/F4Esq0kf87HJRCrePDaz.jpg

図5. 掃除機 市場規模の推移

注釈

*1. 全国の有力家電・IT取扱店(家電量販店、総合量販店、カメラ専門店、携帯電話専門店、ネット通販等)からPOS データ等を収集し、統計的な手法に基づき全国市場規模相当に拡大推計した

*2. ヘッドホン:マイク無しのイヤホン・ヘッドホン製品(ステレオのみ)、ヘッドセット:マイクを備えたイヤホン・ヘッドホン製品(ステレオ・モノラル)

*3. 完全ワイヤレス対応機:左右のイヤホンが完全に独立したBluetooth搭載イヤホン

*4. ウェアラブル端末:搭載されているセンサーを利用して心拍や位置情報などのライフログを収集し、スマートフォン等と連携する機器および演算能力を持つ機器

*5. Windows 8/8.1/10搭載のスレート型情報端末を含む

*6. タブレット端末:画面サイズ5.6インチ以上のタッチスクリーンを備え、iOS、Android等の軽量OSを搭載するスレート型情報端末(7インチ未満の通話機能付き端末は含まない)

*7. iOS、Android搭載の「タブレット端末」とWindows 8/8.1/10搭載のスレート型PCの合算

*8. 2015年のJIS改正により一部新JIS表示値を採用

本プレスリリースのURL

https://www.gfk.com/jp/insights/press-release/2001ceandha/

GfK Japan

所在地:東京都中野区

設立:1979年

http://www.gfk.com/jp/

画像 : https://newscast.jp/attachments/goxLZdmqItyGXg4Lchvf.jpg

GfKはドイツを本拠とし、約80年の歴史をもつグローバルマーケティングリサーチ企業です。日本拠点であるGfK Japanは、家電・IT製品を中心に、ゴルフ、玩具、眼鏡・コンタクトレンズ、ミュージック、自動車など幅広い分野において小売店パネル調査(POSトラッキング)や消費者調査で信頼と実績を蓄積して来ました。市場のグローバル化が進む今、GfKのグループ力を活かし、日本のみならず世界の市場と消費者の最新動向を提供しています。