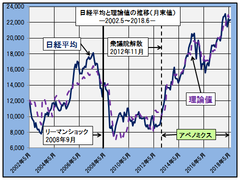

日経平均と理論値の推移(月末値)

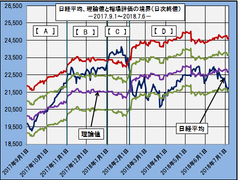

日経平均、理論値と相場評価の境界(日次終値)

「資産運用のブティック街」: http://www.iisbcam.co.jp/

【提供の背景】

株式相場は業績を中心とした基礎的条件、いわゆるファンダメンタルズによって決まるとされますが、時に市場のリスクや需給などの諸条件によってファンダメンタルズを無視した荒い変動にさらされる時期があります。こうした局面では投資家はしばしば目先の派手な相場変動に目を奪われ正当な相場の姿を見失いがちです。

一方で、株式相場は一時的にファンダメンタルズから離れてもいずれはファンダメンタルズに見合う水準に戻ることが歴史的に示されています。このことは、株式相場がファンダメンタルズから離れた場合はファンダメンタルズに戻る過程で裁定取引と同様の少ないリスクでリターンを得る、投資家にとって格好の投資機会を提供することを意味します。

また、株式相場はファンダメンタルズから離れる程度が大きければ大きいほどファンダメンタルズに戻る力が強く働くことで、こうした投資が成功する可能性が高まります。

ここで、株式相場の動向が日経平均で表されるものとすると、ファンダメンタルズに基づく日経平均の理論値と実際の日経平均の差はファンダメンタルズに基づく株式相場と実際の株式相場とのかい離に見合うことになります。すなわち、具体的な形としては捉えられない株式相場のファンダメンタルズからのかい離を、日経平均を通じて目に見える形に置き換えることができます。

日経平均の理論値は相場の行き過ぎを捉え、正当かつ有利な投資リターンを得る機会を示すと言えます。

【「日経平均の理論値」を計測】

<基本的な考え方>

株価は基本的に企業の業績で決まる、という大原則を原点とします。すなわち、日経平均株価の主体として「日経平均会社」を想定し、その株価が日経平均であるとします。そこで、「日経平均会社」の業績に見合う株価を本来の正当な株価である理論値とします。

ここで、「日経平均会社」の業績は日経平均の予想1株当り利益(以下、予想EPS)で捉えられます。これは日本経済新聞社が毎日掲載する「日経平均採用銘柄のPER(予想ベース)」を基に求めることができます。

予想EPSは全体として日経平均をよく説明しますが、リーマン・ショック時の円高局面は例外です。そこで、この例外時期の変動をカバーし、かつ全体の説明力を強化するために為替の動向、具体的には米ドルレートを追加します。すなわち、日経平均は予想EPSと米ドルレートで説明されることとします。

<理論値の決定>

こうして規定した日経平均と業績、為替相場との関係を具体的な形で示したのが以下の式です。式の推計は主要説明要因である予想EPSが連続して求められる最長の期間である2002年5月から直近の2018年6月までを対象期間として行っています。

日経平均株価= -3926+75.6*【予想EPS】+103.8*【米ドルレート】

この式は業績が改善する、また米ドルが高まる(円安になる)場合に日経平均がそれぞれ1円ごとに75円と103円上昇すること示します。

上の式に予想EPSと米ドルレートの実績値を当てはめることで「日経平均会社」の本来の株価である日経平均の理論値が得られます。

下の図はこうして求めた理論値と日経平均を併せて示したグラフです。青線が日経平均、紫線(点線)が理論値を示します。リーマン・ショックによる急落とその後の相場低迷期、2012年11月の衆議院解散を機としたアベノミクスの上昇、そして2015年5月の上昇相場の一服とその後の再上昇といった各局面で理論値が日経平均の動きをきれいに追っており、予想EPSと米ドルレートによって日経平均の変動が良く説明されることが分かります。ちなみに、理論値は日経平均の変動を89%説明します。

画像1: https://www.atpress.ne.jp/releases/160816/LL_img_160816_1.png

日経平均と理論値の推移(月末値)

【日経平均の理論値による相場評価の実際】

下の図は理論値と日経平均について、今期の相場変動が始まった2017年の9月から直近の7月6日まで日次ベースの推移を示したグラフです。青線が日経平均、紫線が理論値を示し、緑線は理論値からのかい離が通常の変動範囲に収まる境界を、赤線は通常の変動範囲の限界を超える、すなわち、相場反転の可能性が高まる境界を示します。ここで、かい離の程度は統計学で用いる変動の度合いを示す代表的な指標である“標準偏差”によって求めます。

この間、日経平均は大きな変動を繰り返していますが理論値を中心とした動きになっており、理論値からのかい離が十分大きくなると日経平均は理論値に戻る傾向が確認されます。

日経平均が通常変動の境界である緑線を超えるのは2017年12月で、そこからさらに騰勢を強めて2018年1月には変動範囲の限界である赤線を超えています。すなわち、相場が反転する確度が高まり、結果的に23日にピークを付けた後急落して再び緑線の通常の変動範囲に戻っています。

日経平均、理論値と相場評価の境界(日次終値)

https://www.atpress.ne.jp/releases/160816/img_160816_2.png

こうした変動の境界と日経平均の関係は過去の相場変動においても示されていることから、理論値とのかい離を基に相場の状況は静観、要注意、警戒(臨戦態勢)の3つに分けることができそうです。

1.静観 :相場はファンダメンタルズからのかい離が小さく、喫緊の投資出動につながらない状況。

2.要注意:静観の状況は超えるものの、相場の反転機には至らず投資出動に備えて準備をする状況。

3.警戒 :要注意の状況を超えて相場反転の可能性が高まり、投資出動の臨戦態勢を整える状況。

上の図中の【A】~【D】はこの間の相場状況をこれらの分類に当てはめて示したものです。

【A】(2017年9月1日~2017年11月1日):静観領域

日経平均はファンダメンタルズに見合う相場である理論値から通常の変動範囲の境界まで一気に上昇。上昇速度は極めて早いものの相場は静観領域にあり投資出動の準備には及ばない。

【B】(2017年11月2日~2017年12月29日):要注意領域

日経平均は通常変動の上側に沿って推移した後変動の上限である警戒領域に向かって再上昇。相場の上昇エネルギーが最初のカベで一服した後復活した形。投資出動の準備をする領域。

【C】(2018年1月4日~2018年2月2日):警戒領域

日経平均は相場反転の可能性が強い警戒領域内で推移。相場反転に備えて臨戦態勢を整える領域。結果的に1月23日を天井に相場は反転して急落局面に入る。

【D】(2018年2月5日~2018年7月6日)静観領域

日経平均は反落して警戒領域を下離れした後、要注意領域を素通りして通常変動の下側まで一気に下落、そこで下げ止まり、以降、直近日まで静観領域の範囲で推移。

<ご参考:「資産運用のブティック街」の概要>

個人の投資家が「自ら判断し自らの責任で投資を行う力」を身につけることを目的に投資の各分野の実務専門家が集結、金融機関と一線を画し中立の立場で投資の学習講座を提供します。講座は基礎編と実践編から成り、基礎編は投資判断の軸であるファンダメンタル分析、テクニカル分析、ポートフォリオ分析の3つの分析手法と投資の基礎知識について初歩から学びます。

実践編は基礎編の学習を前提として、時々の相場状況を折り込んだ講師の分析によるケーススタディ方式で実際の相場分析の力を着実に高めます。

各講座の担当講師は以下の通りです。

1.ファンダメンタル分析および投資の基礎講座

フィデリティなど外資系機関投資家を中心に30年以上日本株運用を務めるファンドマネージャ―。

2.テクニカル分析

大和証券を皮切りに複数の証券会社で日本株運用に携わり投資スクールを営む現役チャーチスト。

3.ポートフォリオ分析

日本経済新聞社で機関投資家向けポートフォリオ分析サービスの構築などを担当した市場解析実務者。

4.海外の投資環境分析

国際協力銀行で海外プロジェクトファイナンスを担当、大手企業コンサルタントを兼ねる大学教授。

<価格(税別)>

月額2,000円

<詳細・申込>

「資産運用のブティック街」: http://www.iisbcam.co.jp/

■会社概要

商号 : 有限会社インテリジェント・インフォメーション・サービス

代表者 : 代表取締役 日暮 昭

所在地 : 〒105-0001 東京都港区虎ノ門3-18-12-908

設立 : 2005年1月

事業内容: 証券市場の調査・分析および情報提供サービス

URL : http://www.iisbcam.co.jp/

【本サービスに関するお客様からのお問い合わせ先】

有限会社インテリジェント・インフォメーション・サービス

Tel : 03-6721-5116

E-Mail: info@iisbcam.co.jp