英国のEU離脱、米国の超保守政権の誕生で世界のグローバル化は逆行するかのうように見えているが、企業そして個人資産のグローバル化には歯止めがからない。

日本が国外に持つ海外にある資産は2016年末で、対外資産残高が前年末比5%増の997兆7710億円と世界で米国に次いで2位で、8年連続で増加しており、ほぼ1000兆円に近い額面になっている(財務省統計)。もちろんこの数字は政府で把握できているものだけなので、実際にはそれ以上だろう。

その内訳は、企業、個人合わせて直接投資から証券投資、金融派生商品まで多岐に渡る(政府の持つ対外資産も含まれる)。

このような背景から2013年末から日本では新たな制度として国外財産調書制度が設けられた、これは日本人が海外に持つ資産の申告漏れ、また国外資産の実態を把握する対策として実施された制度でもある。

この制度では日本国外に5000万円以上の資産を持つ人が対象となっているので、それ未満の海外での個人預金や、家族に分散された名義の預金や、金融商品、海外の積立保険などは含まれてないので目安的な数字なのかもしれない。

また100万円を超える海外送金も金融機関での管理も厳格化し、マイナンバー制度の導入等で、流動資産の管理、監視体制は強化されつつあり、国際的に流動化する資金の可視化は随分と進んできた。

このように日本だけを見ても巨額の資産が海外に流出している背景について迫ってみた。

海外の金融の現状などについて香港の専門家、BMIグループのジョアン・ウォン氏にヒアリングを行った。 インタビュアーは香港、タイに居住し日本非居住6年目の紺野昌彦氏 にお願いした。

紺野昌彦氏 「ジョアン・ウォンさんの会社の業態などお聞かせ頂けますか? 」

ジョアン・ウォン氏「 私達BMIグループは、会計会社、証券会社、IFAなどを傘下におき金融関係を中心としたプロフェッショナルなグループ企業です。 IFAとは保険の総合代理店と投資顧問業を兼務とした業態と思ってください。私たちのグループは、香港をはじめ中国、シンガポール、タイ、日本、ロシア、米国、ヨーロッパ、オーストラリアなど世界中に関連法人を50社以上持ち、総従業員数が600名以上の決して小さくはない企業集団です。 」

紺野昌彦氏 「日本の当局から香港等の保険商品に対して圧力がかかっているとよく聞きます。ウォンさんは、香港で金融商品等を扱っておられますが、香港での日本人の顧客はどれくらいいらっしゃるとお考えですか?」

ジョアン・ウォン氏「 自社の顧客数については回答を控えさせて頂きますが、香港全体から見た場合、推測では恐らく10万人は下らないのではないでしょうか。香港在住の日本人も多いですからね。 」

紺野昌彦氏 「相当数になりますね。香港は世界的に見ても金融が発達していますからね。東京の約7倍の投機マネーが集まる香港の実態を色々教えてください。 ウォンさんは日本国内に住んでいる日本人と、海外居住の日本人の違いについて、どう感じているのかを教えてください。 」

ジョアン・ウォン氏 「日本から出たことのない方は、マスコミから与えられる情報のみをうのみにされている方は情報格差が広がっていると感じます。 日本という国は単民族国家であり、情報操作がしやすく、うまくコントロールされている事に皆さん気づいていないのではないでしょうか。 ある意味では共産国より共産国家らしいなと、香港から見ていて感じる事もあります。 その点海外居住の日本人はいい意味で垣根がなくバイタリティーに溢れる方を多くお見受けします。 特に単身で海外に出て行った女性などは本当に逞しい方が多い反面、それ故に婚期を逃してしまった方達も多く存在するのは否めません。(笑)

海外では実力主義の為、女性の社会進出にも寛容で日本と比べチャンスも多いと弊社の日本人同僚も言っていますう。ただ、チャンスの女神の過ぎ去り方も早いので常に決断と判断を迫られます。情報やチャンスは自ら行動して獲得していくものであり、じっと待って与えられるものでありませんので、それを掴めるかどうかが成否を分けます。そして常に変化に対して柔軟である必要があります。」

紺野昌彦氏 「確実に日本と海外ではグローバルな情報には格差がありますね。僕もそれは強く感じます。情報もガラパゴス化していますからね。英語の普及度が低いのも日本人が海外の最新の情報が取れないのもあるでしょうね。そのような環境の中でも、多くの日本人が資産を海外に持つのは、世界に2番目の額面です。身近なものとして海外の保険や金融商品を購入する大きな理由はどこにあるかと思われますか?」

ジョアン・ウォン氏「 海外、特に私の住む香港をベースで見てみると金融や保険商品の方が、日本と比べて低税率であることや、総合的な投資効率といった面から考えて、圧倒的にお客様が享受するリターンが大きいのが一番の魅力だと思います。 」

紺野昌彦氏 「香港は最大税率が16.5%で企業としても、日本と香港と比較すると税率だけも格段に違いますからね。保険会社が運用する利益に対する課税率が低いのは魅力的だとよく思っていました。 また日本の金融機関や保険会社は利率の高くない国債を一定数保有しているので、運用効率も大きく差が出ているのでしょうか。では具体的にお聞きしたいのですが、実際に具体的に日本と香港の金融商品との違いはどのようなところがあるでしょうか? 」

ジョアン・ウォン氏 「保険商品において、まず一番の違いは返戻率(解約返戻金)でしょう。 海外の保険商品は20年後の返戻率は200%程度というのが一般的です。 30年も続けると300〜500%以上に達します。

このような話がありました。ある40歳の男性がご自分の4歳のお子様を被保険者として年間3000米ドル(約30万円)の10年払込の終身保険を契約されました。 10年間で約360万円ですね。その4歳のお子様が65歳になった際の解約返戻金は、何と7400万円にもなったのです。 これまで、親は自分の貯蓄を切り崩して子供に分け与えていたと思いますが、このパターンですと、親の努力は10年間で360万円の積立、あとは保険会社にお任せしているだけで、何倍にも殖やしてくれるのです。レバレッジが効いていますね。これに気づいたら、利用しない手はない!と思いませんか?

投資商品は得てして浮き沈みのあるもので、元本割れもあり得るものですが、保険商品においては、時間は掛かるものの、緩やかですが着実な資産形成を可能にしてくれるのが魅力です。

香港のインフレ率は年平均3%と言われています。保険商品を設計する際にそれ以上の利回りがないと消費者が惹きつけられません。現在主流の商品は4%以上が一般的です。 投資商品に関していえば、世の中の89%のファンドマネージャーは過去5年間ベンチマークを上回るリターンを出す事ができず、そして82%にいたっては何十年間もそのパフォーマンスはベンチマークより下回っているというデータがあります。学会は10年間ベンチマークを超えるパフォーマンスを維持できているファンドマネージャーは100名の内たった一人であると発表しました。そうなると、インデックス投資こそずば抜けたパフォーマンスは出せないまでも、負けない投資である事が伺えます。最近はそのようなインデックスに連動し、15年満期で最低140%保障を謳った商品に人気があります。投資のプロが四苦八苦しながらベンチマークを超えるパフォーマンスを出せずにいるさなか、初めて投資を行う方にとっては非常に魅力的な商品だと思います。連動するインデックスはS&P 500 やS&Pアジア、新興国市場などです。米国市場は現在も高値更新を記録し続け、リーマンショック後既に8年以上も上昇基調にありますので、近い将来誰もが下落の懸念を示しています。しかしながら、現在の先進国の人々の生活はアップルやマイクロソフト、グーグルを始めとする米国企業が隅々まで浸透してしまっている以上、一時的に株価が下がったとしても世界の人々の生活が変わらない限り直ぐに回復する事でしょう。10年以上の長期的視野で取り組むにはS&P500のインデックス投資を行うのはスマートだと思います。かのをウォーレンバフェットでさえ、S&P500インデックスさえ買っていればよい、という格言を残しています。」

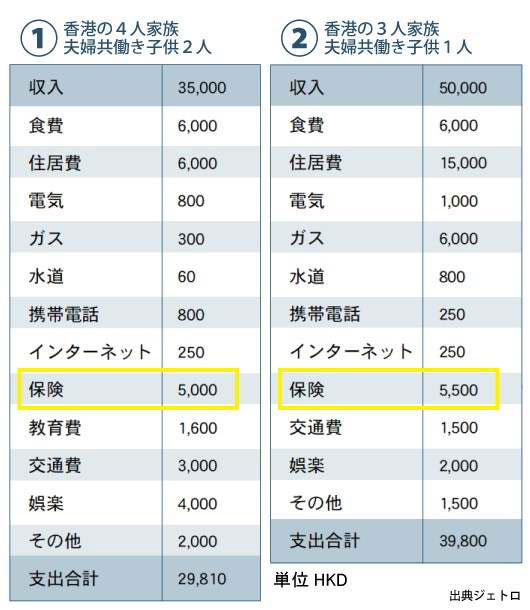

紺野昌彦氏「なるほど実際に具体的な例をお聞きすると、日本国内の保険等と仕組みも運用形式も大きく違いがあるのがよくわかりますね。それにしても7400万円は大きいですね。正直驚きです。30万円の積立をするとうことは、一定以上の所得層だと思いますが、実際には2、3万円程度からでも可能ですからね。 実際に香港では専業主婦的な考えが少なく、夫婦共働きで余剰資金を運用する傾向も高く、その分、家事に必要な時間はベビーシッターや家政婦を雇用する方が、コストも低く、一斉帯としての生涯所得に大きく寄与している部分にも繋がっているように思いますね。 そう考えると金融や資産運用に関する観点が日本人とまるで違いますからね。 では実際に香港で資産を保有する日本人は増加傾向でしょうか?また今後はどのような傾向と見ておられますか?」

ジョアン・ウォン氏「CRSや海外資産に関する報告義務の施行から海外投資を控える傾向が見受けられ、海外の銀行口座開設においてはひところに比べると大分減少傾向にあると思います。実際にHSBC銀行など金融機関の方でも英語でコミュニケーションを図れない方の申込については容赦なくお断わりしていると聞きます。口座開設は益々ハードルが高くなっている模様です。

一方、保険などは今年の4月より日本の保険会社が軒並み予定利率を下げ、結果納める保険料は値上がりしたのにも拘わらず、保障額は引き下げられた終身保険などは、海外ものの需要が増えたように感じます。 日本国内でドル建て終身30年間の積立で返戻率はせいぜい120%程度ですが、海外では払込期間を短く設定すると30年後には300~500%というのがざらにあります。」

※CRSとは、外国の金融機関等を利用した国際的な脱税及び租税回避に対応するため、OECD主導の元に、それぞれの国の非居住者に係る金融口座情報を、加盟国の税務当局間で自動的に交換するための国際基準です。日本はこの実施に2018年より批准します。

紺野昌彦氏 「金融に発達した香港では、香港人そのものの金融リテラシーが根底から違いますからね。極端に言えば、株や為替の仕組みなどは子供でも理解しているともよく言いますからね。実際に通常預金やタンス預金で資産を眠らす日本とは資産そのものの考え方が違うでしょう。香港では一世帯あたり5000香港ドル以上を保険などの積立や投資おこなっているようですね。資産運用の考え方が違いますね。 日本人の平均預金は、2017年の5月に総務省が発表した資料では1820万円とあります。30代で平均423万円、40代の平均で707万円らしいですが、日本人が香港並に財テクをすれば、その平均はもっと大きく寄与するかもしれないとよく思います。日本人は大半が銀行に眠らしているような気もします。それが一部の日本人が気づいて海外に資産が移動する一つの図式なのでしょうね。 では日本人が海外の保険に入る時の注意時事項や、法的な違いはどのようなものでしょうか? 」

ジョアン・ウォン氏「日本には保険業法第186条337条というのがあり、日本居住者が海外の生命保険を購入する際には内閣総理大臣の許可を受けなければならず、許可を得ずに購入した場合50万円以下の過料に処せられてしまうという業法があります。

その法律そのものは日本国法ですので、海外では効力を発揮する事はできません。とは言え、法令遵守とは自身が住んでいる国の法律に従う事になります。従って日本居住者は罰則として50万円が科せられてしまう恐れがあります。ただ、中には罰則が50万円で済むのであれば安いもんだ!と喜んでいる方々も沢山いらっしゃるのも事実です。それ以上に大きなメリットを享受できるものですから。

それに引き替え、香港は、相続税、贈与税、キャピタルゲインが全て非課税、そして金融インフラや法制度が高度に発達しており、消費者が保護され、日本よりも金融先進国であると言えると思います。香港当局未認可の投資商品へ投資を行う場合には保有資産百万米ドル以上のプロフェッショナルインベスターである事を申告する必要があります。適格投資家以外に未認可商品を販売すると当局に取締られてしまいます。今のところ、香港の保険商品であれば、香港内で契約書にサインをして申し込む場合、何ら法律に抵触する事はありません。あとは、各保険会社が自社規定にて受入れ可否の判断を行っていますが、年々日本居住者を受付けてくれる保険会社は残念ながら減少傾向にあります。日本居住者にとっては、益々狭き門になってしまった事でしょう。 」

紺野昌彦氏 「よく理解できました。 香港は金融が発達している分、香港政庁の管理状態も行き届いている印象です。 その分個人として安心して投資運用できる仕組みなのでしょうね。 では個人ではなく企業の動向はいかがでしょうか? 御社は法人のIPOサポートや、中華圏での事業進出や支援もされているとお伺いいたしました。 実際に御社が手がけられた日系企業はどれくらいありますか?」

ジョアン・ウォン氏 「実際に私たちが手がけた日本企業は皆さんが日本で良くご存知の企業からそうでない無名のものまで合わせて100社以上あるかと思います。」

紺野昌彦氏 「かなり多い数ですね。実際に日本から進出した企業の中で、一定の成功を収めている企業と、そうでない企業のどれくらいの差があるでしょうか?」

ジョアン・ウォン氏 「どのような業態であっても成功できる企業とそうでない企業には一定の開きがあり、成功できる企業は一握りでしかないといっても過言ではないかと思います。 しっかりと現地での戦略と方向性を持ち、現地に精通した人事を実現し、弊社のような専門的なサポートを受けていないと、中華圏は難しいかと思います。」

紺野昌彦氏 「実際にその成功者と失敗者の差は何があるでしょうか?」

ジョアン・ウォン氏「 時代や市場のニーズにマッチしたビジネスモデルであること。明確なビジョンと資本政策、エビデンスの提供、投資家へのリターンが具体的且つ現実的であること。海外ビジネスを行う上で最も重要な事は自社内において言語要員が確保されていること。外注では補いきれません。一歩外に出たら日本の常識は一旦棚に置いて、郷に入っては郷に従えの精神で取り組むこと。他力本願の考えは持たずに、目まぐるしく変化する環境に柔軟に臨機応変な対応ができること。これらのうちどれか一つでも欠けると、成功の道は遠のいてしまうような気がします。」

紺野昌彦氏「今後海外進出を考えている日本企業に対してアドバイスいただけば何を挙げられますか?」

ジョアン・ウォン氏「 グローバル化が進む現代においては、日本国内のみの市場だけに目を向けているとチャンスを逃しかねません。一歩世界に踏みだすと、遥かに巨大な市場が貴社の出番を待っているかもしれません。日本の企業ももっともっとグローバル化を目指しても良いと思います。

日本の特殊技術、文化、サービス、非常に優れたものが沢山あります。それらをうまく例えば中国市場とマッチングさせる事ができれば、大きなビジネスチャンスがあると信じています。

中国人投資家からは、中国人が好みそうな日本ブランド企業を買収したい、しかし日本市場には殆ど興味がなく、その知名度をもってして中国市場で展開していきたいという依頼が相次いでいます。ブランド力は維持したいので日本のビジネスは継続してもらいたい。そういうのが一番求められています。最近特に多いのがジェネリックを含む医薬品関係ですね。政府系ファンドなどからも依頼があります。」

紺野昌彦氏「 ジョアンさん本日はありがとうございました。 とても楽しいひと時でした。次回は香港やアジア圏でのビットコインなどの暗号通貨やICOの現状についてお話出来ればいいですね。 」

最後に。総評するとこのような背景から、世界的に国外資産の把握、また租税回避の対策として強調する動きが加速しているのが現状でもあり、前述のCRSなどの相互情報の開示などの動きにつながっている。 また各国の金融当局の監視強化や、オフショアと呼ばれる国や地域への圧力も増加しており、日本の当局も香港等のオフショア地域に圧力をかけているとの話もある。 海外の金融の魅力は高いものではあるが、近い将来今よりも狭き門になることは間違いない。ただこの狭き門になりつつありながらも日本の対外資産の増加はつ続く傾向には止めはかからないだろう。

本記事についてのご意見、ご感想、お問い合わせはこちら(https://goo.gl/forms/ofOdhVsHS0WPTprk2)。

■紺野昌彦(こんの・まさひこ)

1971年尼崎生まれ、バンコク、香港在住(自称)。

高校時代に起業しこれまでに30以上の事業を起こし、2014年には年商11億円まで自社を成長させ日系上場企業にバイアウト。また2002年から2010年の間に複数の選挙プロモーターとして当選実績を持つ。現在は香港で投資会社の運営を行う傍ら、外資系上場企業の役員、顧問などを務める。

紺野昌彦個人で運営する投資関連のブログに定評がある。

紺野昌彦オフィシャルブログhttp://konnomasahiko.com/

■ジョアン・ウォン

1975年香港生まれ。

中文大学卒。

BMIファンドマネジメントリミテッド取締役。 15年以上にわたり香港の金融界で、アセットマネジメントの経歴を持ち、主なクライアントは中国人が中心だが、グループのビジネスの性質上多くの日本人ビジネスパートナーとも関わりを持つ。 昨今は日本の不動産を中国人投資家へプロモートしたり、暗号通貨のOTCプラットフォームの開設、暗号通貨、ICO案件なども手がける。